- 不動産投資のリスク

マンション経営で自己破産に至る6つのケース|破産までの流れや対策も解説

マンション経営を始めたいけれど「自己破産のリスクはどの程度あるのか」「どのような人が自己破産するのか」と、不安に感じている方も多いのではないでしょうか。

不動産投資には、空室リスクや家賃下落リスク、老朽化リスク、金利上昇リスクなどのさまざまなリスクがあるのも事実です。しかし、不動産投資で自己破産に至るケースは稀であり、事前に失敗パターンを知り、適切な対策を講じることでリスクを軽減できます。

本記事では、不動産投資に興味をお持ちの方に向けて、不動産投資で破産に至るリスクの度合いや自己破産をする主なケース、自己破産を避けるための方法などについて紹介していきます。

マンション経営で自己破産するケースは少ない

マンション経営で自己破産に至るケースはごくわずかです。

東京商工リサーチが公表した2024年9月期の「国内106銀行『金融再生法開示債権』の状況調査」によると、債権合計に対する金融再生法開示債権の割合を示す、開示債権比率は1.25%です(※)。

金融再生法開示債権とは、金融機関が金融再生法に基づいて、開示が求められている債権を指します。債権は「破産更生債権及びこれらに準ずる債権」「危険債権」「要管理債権」「正常債権」の4つに分類され、このうち金融再生法開示債権に該当するのは、正常債権以外です。

つまり、金融再生法開示債権には破産した債権だけでなく、回収リスクの高い債権も含まれており、さらに不動産投資・マンション経営に限ったものではありません。そのため、不動産投資のなかでもマンション経営で破産するケースは極めて少ないといえます。

東京商工リサーチ|2024年9月中間期

銀行の不良債権が6年連続増加 貸倒引当金は全体では増加も、積み増しは48行に

マンション経営で自己破産に至る6つのケース

マンション経営で自己破産に至る要因として、主に次の6つのケースが挙げられます。

- 物件選びを誤った

- 購入後にかかる費用の計画が不十分だった

- フルローンや高金利のローンを利用してしまった

- 空室率が想定以上に高くなった

- 不利な契約や管理体制を選択してしまった

- 市場変化や不測の事態に対応できなかった

物件選びを誤り、入居者がつきにくい物件を購入してしまうと、空室期間の長期化や家賃の下落によって、想定していた家賃収入が得られなくなります。投資物件の購入後に発生する諸費用の見込みが不十分な場合は、支出が家賃収入を上回るリスクが高くなります。

また、不動産投資ローンをフルローンや高金利のローンで借り入れると、家賃収入に対する返済額が大きいため、不測の事態が起きたときにすぐに返済に行き詰まりやすいことが考えられます。

物件選びを誤った

マンション経営で投資物件選びを誤ると、想定していたような家賃収入を得るのが難しくなり、自己破産につながることがあります。

不動産投資は、安定した収入が得られる投資物件を選ぶのが基本です。投資物件を選ぶ際には、「最寄り駅からの徒歩分数」「都心へのアクセスのしやすさ」「エリアとしての人気」「企業や大学の有無」といった点から、賃貸需要があるかを見極めることがポイントとなります。しかし、物件選びに失敗して、空室期間が長引いたり、家賃を下げなければ入居者が入らなかったりするような状況では、キャッシュフローが悪化していきます。

購入後にかかる費用の計画が不十分だった

収支計画を立てるにあたって、投資物件の購入後に発生する管理費や税金、修繕費用といった諸費用の見込みが不十分な場合も、自己破産に陥る要因となります。

不動産投資で収益を得るには、家賃収入から各種支払いを引いたキャッシュフローが黒字となる必要があります。しかし、月々の家賃収入からローンの返済額や諸費用を引いて赤字となる状態が続くと、自己資金から補填し続けなければなりません。やがて、自己資金での支払いが困難になると、自己破産に至る可能性が高まります。

フルローンや高金利のローンを利用してしまった

不動産投資ローンにおいて、頭金ゼロのフルローンや高金利のローンを利用してしまった場合も、自己破産に至る要因となります。

フルローンや高金利のローンでは、家賃収入に対して月々の返済額が大きくなることが多いです。そのため、空室期間が長引いたり、家賃の滞納が発生したりした結果、想定した家賃収入が得られなかったり、金利が上昇して月々の返済額が増えたりした場合、支払いが困難な状況に陥りやすいです。

空室率が想定以上に高くなった

マンション経営では、物件選定時に詳細なシミュレーションをしていたとしても、以下のようなさまざまな理由で想定以上に空室率が上昇する可能性があります。

- 近隣の大企業の撤退

- 大学の移転

- 工場の閉鎖

- 周辺エリアの新築マンションの増加

- 家賃設定が市場相場と合っていない

- 管理会社の入居者募集力が弱い など

これらの要因が重なることで空室期間が長期化すると、想定していた家賃収入が得られず、ローンの返済や維持費用の支払いに自己資金を充てることになります。やがて資金が枯渇して自己破産に至る危険性が高まるため、早期の対策が重要です。

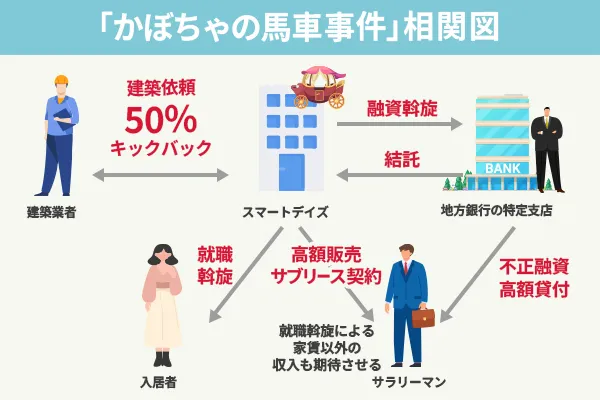

不利な契約や管理体制を選択してしまった

マンション経営では、契約内容や管理体制の選択が収益性に影響することもあります。よくある失敗例が、サブリース契約で不動産会社に有利な条件を受け入れてしまうケースです。家賃保証率が低く設定されていたり、契約期間中の家賃減額条項があったりすると、想定していた収入を得られません。

また、管理会社選びにおいて「管理費が相場より高い」「入居者募集に積極的でない」「建物メンテナンスが不十分」などの特徴がある会社を選んでしまうと、空室率の増加や修繕費の増大につながるでしょう。

市場変化や不測の事態に対応できなかった

不動産市場は常に変化しており、マンション経営にもさまざまな外部要因が影響を与えることがあります。金利上昇により借り換えや新規融資の条件が悪化したり、人口減少や働き方の変化によって賃貸需要が減少したりする場合があります。

新型コロナウイルスのような予期せぬ事態により、都心部の賃貸需要が変化することもあるでしょう。また、以下のような、想定外の事態も収益性の低下につながります。

- 家賃滞納の長期化

- 入居者同士のトラブル

- 近隣での大規模開発による競合物件の増加

- 自然災害による建物損傷 など

これらの変化や事態に柔軟に対応するためには、十分な資金的余裕を持っておくことや市場動向を常に把握することに加え、繰上げ返済や売却のタイミングを考慮しておくような複数の対策を事前に検討しておくことが不可欠です。

マンション経営で自己破産をするまでの流れを6つの段階で解説

マンション経営で自己破産に至るまでの、一般的な流れをまとめました。

- 家賃収入の減少によりローンの返済が滞りはじめる

- 金融機関から督促状が届く

- 債権が金融機関から債権回収会社へ移る

- 物件が競売にかけられる

- 残債がある場合は一括返済を求められる

- 返済できない場合は自己破産の手続きをする

ローンの返済を滞納しているからといって、突然、自己破産するわけではありません。ローンの返済が滞った結果、物件が競売にかけられても残債が残ってしまった場合、返済が困難であれば、自己破産の手続きを進めるという選択肢があります。

それぞれの流れを詳しく解説します。

1. 家賃収入の減少によりローンの返済が滞りはじめる

自己破産につながる初期段階は、家賃収入の減少です。空室期間の長期化や家賃滞納などにより、当初想定していた家賃収入を確保できなくなると、月々のローン返済が困難になります。

最初は自己資金からローン返済や維持費用を補填できますが、収入減少が長期化すると運営資金も徐々に枯渇してしまいます。特に、手元資金に十分な余力がない状態でフルローンを組んだ場合には、家賃収入の減少で返済に支障をきたすリスクが高まるでしょう。

やがて月々のローン返済が困難となり、支払いの延滞が始まってしまいます。返済の遅れが発生してからではなく、早めに金融機関に相談して、現状と今後の見通しを正直に伝えることが重要です。

2. 金融機関から督促状が届く

ローンの延滞が2〜3回続くと、金融機関から督促状が届くようになります。督促状には、滞納している金額と、それを指定期日までに支払うべき旨が記載されています。この段階では電話での督促も頻繁に行われ、金融機関の担当者から直接連絡が入ることが増えるでしょう。しかし、まだ金融機関との話し合いによる解決の余地があり、返済計画の見直しやリスケジュールの相談が可能です。

ただし、督促を無視したり金融機関との連絡を怠ったりすると、催告書が送付されます。催告書には「○月○日までに支払いがない場合は、期限の利益を喪失し、残債全額の一括返済を求める」といった内容が記載され、分割払いの権利を失い、ローン残高全額の即時返済を求められます。そのため、督促状を受け取った時点で速やかに金融機関に相談し、現状の説明と今後の対応策を検討することが重要です。

3. 債権が金融機関から債権回収会社へ移る

督促状による催告にも関わらず返済が行われない場合、一定期間(通常3〜6ヶ月)が経過すると、債権が金融機関から債権回収会社へ移管されます。債権回収会社は、金融機関から債権を買い取るか、回収業務を委託される専門業者のことです。

この段階になると金融機関との直接交渉は困難になり、債権回収会社が窓口となります。債権回収会社との交渉では、現実的な返済計画の提示や物件売却による債務整理の提案など、具体的な解決策を早急に検討するようになります。

4. 物件が競売にかけられる

債権回収会社による回収努力でも解決しない場合、裁判所に競売の申立てが行われ、不動産が競売にかけられます。競売とは、債権者が裁判所を通じて担保物件を強制的に売却し、その代金から債権を回収する法的手続きのことです。競売では市場価格の6〜7割程度で売却されることが多く、任意売却と比べて安い価格での取引となります。

競売手続きが開始されてからでも、代金納付期限までは任意売却への切り替えは可能です。なお、競売情報は裁判所のWebサイトや不動産競売物件情報サイトで公開されるため、周囲に自己破産したことが知られるリスクもあります。

5. 残債がある場合は一括返済を求められる

競売によって不動産が売却されても、売却代金でローン残債を完済できない場合、残った債務(残債)の一括返済を求められます。債権回収会社は、この残債について一括での返済を要求し、支払能力がない場合は給与や預貯金の差押えなどの強制執行手続きを検討します。

残債の額は、元本残高に加えて延滞期間中の遅延損害金や競売費用なども含まれるため、当初のローン残高よりも増加している可能性があるため注意が必要です。この段階で返済不能が明確になると債務整理のため、弁護士などの専門家へ相談することになります。

6. 返済できない場合は自己破産の手続きをする

残債の一括返済が不可能で、ほかの債務整理手続きでも解決できない場合、最終手段として自己破産の申立てを行います。自己破産は裁判所に申立てを行い、借金の支払い義務を免除してもらう法的手続きです。

裁判所は債務者の財産状況や借金の経緯を調査し、免責許可の可否を判断します。手続きが認められれば、原則としてすべての債務が免責され、経済的な再出発が可能になります。

マンション経営で自己破産した場合の5つの影響

マンション経営で自己破産をすると、債務はなくなる一方で、本人だけでなく家族や連帯保証人にも深刻な影響を与えます。具体的には、以下のような影響があります。

- すべての債務が免除される

- 不動産や預貯金などの財産を失う

- 信用情報機関に登録される

- 連帯保証人に債務が請求される可能性がある

- 一部の職業への就職が制限される

それぞれ詳しく解説するので、ぜひ参考にしてみてください。

すべての債務が免除される

裁判所に自己破産が認められると、マンション投資ローンをはじめとした借金が原則として全額免除されます。つまり、自己破産を行うことであらゆる返済から解放され、経済的な再出発が可能です。ただし、以下の支払いは非免責債権として、自己破産後も支払い義務が残ります。

- 税金

- 社会保険料

- 養育費

- 悪意で加えた不法行為による損害賠償 など

また、ギャンブルや浪費が原因の借金については免責不許可事由に該当し、債務が免除されない可能性があります。

不動産や預貯金などの財産を失う

自己破産をするとマンションなどの不動産をはじめ、以下のような財産も破産管財人によって換価処分され、債権者への配当に充てられます。

- 自宅を含む所有不動産

- 車

- 預貯金

- 株式

- 貴金属や宝石類

- 保険の解約返戻金 など

自宅が処分される場合は、家族も転居を余儀なくされ、生活環境が大きく変わることになるでしょう。ただし、生活に最低限必要な財産は「自由財産」として手元に残すことが可能です。具体的には、以下のような財産があげられます。

- 99万円以下の現金

- 差押禁止財産とされる生活必需品(衣類、寝具、台所用品など)

- 新得財産(破産手続き開始後に得た財産) など

また、破産手続き開始後に新たに取得した財産については、原則として没収されずに自由に使えます。財産を失うことは大きな痛手ですが、自己破産の選択は債務の返済義務から解放され、新たな生活をスタートさせるための代償とも言えます。

信用情報機関に登録される

自己破産をすると、信用情報機関(CIC・JICC・KSC)に事故情報として登録されます。登録期間は機関によって異なりますが、おおむね5~7年間です。

この期間中は、金融機関が融資やクレジットの審査を行う際に調査するため、新規のローン契約やクレジットカードの作成、分割払いでの商品購入などが困難になります。ただし、登録期間が経過すれば記録は削除され、通常通りの金融サービスを利用可能です。

連帯保証人に債務が請求される可能性がある

不動産投資ローンに連帯保証人を設定している場合、自己破産をしても連帯保証人の責務は免除されません。債務者が自己破産で免責を受けると、債権者は連帯保証人に対して残債の全額を請求することになります。

連帯保証人は一括返済を求められ、支払いができない場合は自身も債務整理を検討せざるを得ない状況に陥る可能性があります。このため自己破産を検討する際は、連帯保証人への影響を十分に考慮し、事前に相談することが重要です。連帯保証人を巻き込まないためには、任意売却など、ほかの債務整理手続きを検討することも必要でしょう。

一部の職業への就職が制限される

自己破産手続き中は、法律により一部の職業に就くことが制限されます。制限対象となる主な職業は、

- 弁護士・司法書士・行政書士・公認会計士・税理士などの士業

- 銀行や信用金庫の取締役・執行役・監査役

- 証券会社の外務員

- 保険外交員

- 警備員

- 建設業者

- 宅地建物取引士 など

これらの職業は社会的信用が重要視されるため、破産者には就職や業務継続が認められません。ただし、この制限は破産手続きが終了し、免責許可決定が確定すると解除されます。

マンション経営で自己破産しないための5つの対策

マンション経営を成功させるには、収益性を高めることと同時に、リスクを適切に管理することが不可欠です。万が一の事態に備えて事前に対策を講じておくことで、自己破産などの深刻な状況を回避できます。具体的には、以下の5つの対策が効果的です。

- 入居率を上げる対策をする

- 家賃保証をつける

- 物件を売却する

- 適切な資金計画を立てる

- マンション経営に強い不動産投資会社に相談する

それぞれ詳しく解説します。

入居率を上げる対策をする

不動産投資で自己破産しないためのポイントの一つとして、安定した家賃収入を得るために、入居率を上げる対策をとることが挙げられます。

入居率が低く、空室期間が長引くようでは、想定していた通りの家賃収入を得ることができず、キャッシュフローが悪化します。そこで、入居者に長く住み続けてもらうための対策や、退去となった場合にすぐに次の入居者を見つけるための対策を講じることが大切です。

たとえば、「水回りなど老朽化が気になる箇所をリフォームする」「入居者のトラブルに迅速に対応する」「客付けの得意な管理会社を選ぶ」といった対策が考えられます。

家賃保証をつける

不動産投資で自己破産しないために安定した収入を得るための対策として、家賃保証をつける方法があります。

家賃保証とは、サブリース会社とオーナーが賃貸借契約を結び、サブリース会社が借上げた物件を入居者に貸すシステムです。サブリース会社は契約に基づいて、オーナーに家賃の85~90%程度の保証賃料を支払います。オーナーは入居者と直接、契約する場合よりも、入居者がいるときに得られる収入は減りますが、空室のときにも保証賃料が支払われるため、安定した収入を得られるというメリットがあります。

物件を売却する

自己破産を避けるためには、ローン返済が苦しくなった段階で物件を売却するという選択肢があります。

ローンを借りている場合は、通常、物件に抵当権が設定されているため、金融機関に無断で売却することはできません。ただし、金融機関の合意を得て売却を行う、任意売却という方法があります。

競売にかけられると、市場価格よりも安価で取引されるのが一般的であり、残債が残るリスクが高くなります。一方、任意売却であれば、一般的な物件と同様に市場価格で取引されるため、競売よりも高値での売却が期待できることから、競売よりも残債を抑えられます。

ローン返済が滞ってしまい、今後も返済が難しい場合には、速やかに金融機関に相談することが大切です。

適切な資金計画を立てる

マンション経営で自己破産を避けるためには、投資開始前に現実的で適切な資金計画を立てることが重要です。単に家賃収入とローン返済額を比較するだけでなく、以下のような費用も含めた総合的な収支計画を立てることが必要です。

- 管理費

- 修繕積立金

- 固定資産税

- 空室期間中の収入減少

- 金利上昇

- 突発的な修繕費用 など

ただし不動産投資の資金計画は専門性が高いため、複数の不動産投資会社に相談し、シミュレーションしてもらいましょう。また、ファイナンシャルプランナーや税理士のような第三者の専門家に相談することで、不動産投資会社が作成したシミュレーションを客観的な視点で精査し、より現実的な資金計画にするためのアドバイスを受けられます。

投資開始後も定期的に収支状況を見直し、計画と実績に乖離が生じている場合には早めに修正することが大切です。無理のない返済計画を立てることが、長期的な投資成功と自己破産回避の鍵となります。

マンション経営に強い不動産投資会社に相談する

マンション経営の成功には、信頼できる不動産投資会社選びが不可欠です。例えば、自社でマンションを建築していたり、不動産投資のなかでもマンション経営の経験が豊富にあったりする不動産投資会社がおすすめです。

不動産投資会社のなかには、物件選びから資金計画、運営管理、出口戦略まで総合的なサポートを提供する経験豊富な会社もあります。会社選びの際は、実績や評判、提供サービスの内容を十分に確認しましょう。長期的なパートナーとして信頼できる会社を選択することで、安定した不動産投資の実現と自己破産リスクの軽減につながります。

毎年多くのお客様がトーシンパートナーズでマンション経営をスタートしています

月々1万円でローリスク&ロングリターンな資産運用

将来に漠然とした不安を抱えてはいるものの、なにをしたらよいかわからない……。

トーシンパートナーズではそんなお悩みを抱えるみなさまに、マンション経営をご案内しています。

マンション経営と聞くと空室の発生や、家賃の下落・滞納・資産価値の下落などの不安要素が思い浮かぶかもしれません。ですがパートナーとなる会社次第で、ご不安は限りなくゼロに近づけることができます。

家族のために、自分のために、未来の安心のために、ローリスク&ロングリターンな資産運用を始めてみませんか?

Amazonギフト券プレゼントキャンペーン

(5月31日まで限定)

プレゼント適用条件はこちら

≪特典付与の条件≫

- ■キャンペーン名

- 不動産投資マンションご成約でAmazonギフトプレゼントキャンペーン

- ■キャンペーン概要

- トーシンパートナーズで不動産投資マンションをご成約いただいた方へ、もれなく10万分のAmazonギフトをプレゼント。

- ■キャンペーン対象期間

- 2026年3月1日~2026年5月31日

- ■キャンペーン対象条件

- 以下のすべての条件に該当する方

- 2026年5月31日までに資料請求、2026年6月30日までにご購入された方。

- 専用フォームからお申し込みいただいた方

※その他の方法でお申し込みの方は対象外です。 - キャンペーン期間中に初めてトーシンパートナーズで不動産投資マンションをご成約いただいた方。

- ■注意事項

- 本キャンペーンはトーシンパートナーズによる提供です。

- Amazonギフトのお受け取りは、お一人様1回限り10万円です。

- Amazonギフトは、物件購入のお申込みいただき、決済完了後の1か月以内にシリアルコードで送付予定となります。

- 本キャンペーンについてのお問い合わせはAmazonではお受けしておりません。

トーシンパートナーズマーケティング事務局【support@tohshin.co.jp】までお願いいたします。 - Amazon、Amazon.co.jpおよびそれらのロゴはAmazon.com,Inc.またはその関連会社の商標です。

まとめ

マンション経営で自己破産を避けるためには、物件の選定が重要であり、賃貸需要が見込める物件を選ぶことが大切です。また、数多くの不動産会社がありますが、不動産投資のパートナーとなる不動産会社は、長い歴史を持つ信頼できる会社を選ぶようにしましょう。

Q1. 自己破産をしても、住んでいるマンションの管理費や修繕積立金の滞納分は支払わなければなりませんか?

A. 自己破産を申し立てる前に滞納していた管理費や修繕積立金は、原則として自己破産の対象となり、支払い義務がなくなることが多いです。

ただし、破産手続き開始後に発生する分は、生活に必要な費用として扱われるため、支払い義務が残るのが一般的です。

また、マンションを競売や任意売却する場合、その売却代金から精算されることもあります。

滞納が長引くと残りの借金が増えやすいため、支払いが難しいと感じたら、できるだけ早く不動産投資会社や管理組合、金融機関に正直に相談し、任意売却や資金計画の見直しを検討しましょう。

Q2. 自己破産後に投資信託や株式での資産運用は再開できますか?

A. 免責許可決定が確定すれば、法律上の制限は基本的にありません。ただし、5~7年は信用情報に登録され、証券口座の審査や信用取引・カード積立は通りにくくなります。現金取引で小さく始め、収支の見直しや資金計画の再設計を行い、無理のない運用に切り替えましょう。新規口座開設も審査に影響し得る点に留意しましょう。

Q3. 自己破産手続き中にしてはいけないことは何ですか?

A. 財産隠しや特定の債権者への偏った返済(偏頗弁済)は、裁判所に借金の免除を認めてもらえなくなる「免責不許可事由」に該当するため、絶対に行ってはいけません。クレジットカードや新規借入の利用は実質不可で、資産の無断処分や管財人への不協力もNGです。手続中は一部の職業に就けないため、免責許可決定の確定までは就業・転職も慎重に対応しましょう。投資用マンションの売却や賃貸条件の見直しも、管財人と協議して進めましょう。